やりたいことが見つかり、起業をして、どんなに日々頑張って売り上げを出しても、税金を払うと手元にあまり残らない…これは、多くの個人事業主が抱える悩みです。

税金は必ず納めなければならないものですが、税金の種類や特徴、経費に計上できる支出、控除などを適切に理解し確定申告をすれば抑えることができます。

今回は、個人事業主が払う税金はいくらか、税金対策や経費などについてわかりやすく解説します。

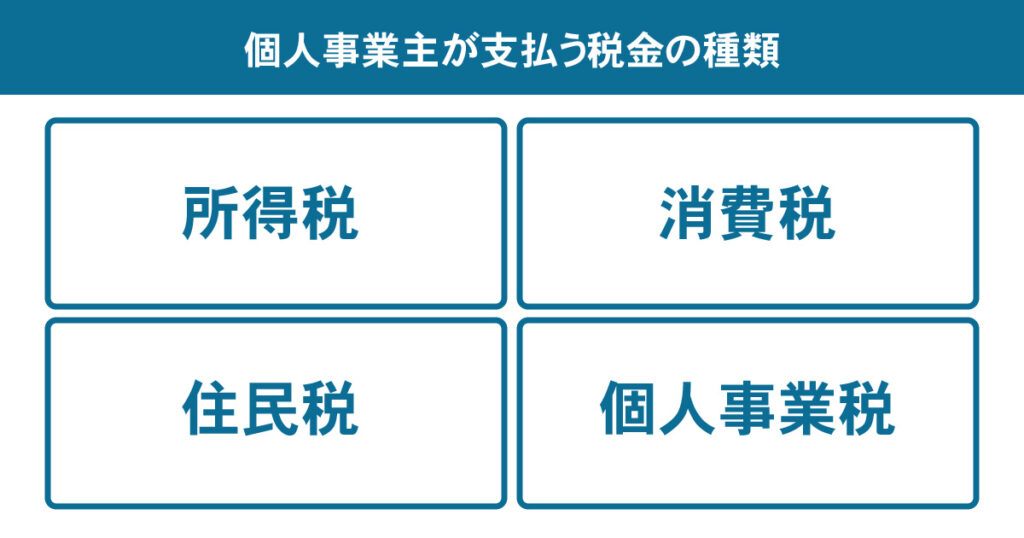

1.個人事業主が支払う税金の種類

個人事業主が支払う税金は4種類あります。

それは、所得税、消費税、住民税、個人事業税です。このうち、消費税と個人事業税には条件があり、当てはまる人のみが支払います。一方、所得税と住民税はすべての個人事業主が支払わなければなりません。

個人事業主の所得税は、1年間の収入と支出を基に自分で計算し、税務署に確定申告します。その内容を基に、住民税と個人事業税の金額が決まります。

次に、それぞれの税金の概要について説明します。

①所得税

毎年1月1日から12月31日までの1年間に、事業によって得られた所得に課せられる税金です。所得額が多いほど税率が上がる累進課税です。

納付先は国で、例年は1年分の所得額について翌年2月16日から3月15日(3月15日が土日の場合は翌月曜日までを含む)までに確定申告を行い納付します。

②消費税

商品や受けたサービスの対価にかかる税金を消費者が負担するものです。

原則、前々年の課税売上高が1,000万円を超えた場合に納税します。ただし、開業してから2年以内でも、前年の1月1日から6月30日までの課税売上高が1,000万円を超えた場合は、課税されます。

③住民税

現在、自分が住んでいる都道府県や市町村に納める税金です。確定申告の情報を基に各自治体が税額を計算し、納付書が届いたら支払います。

納付は6月、8月、10月、1月に分けるか、6月に1回かを選びます。

④個人事業税

地方税の一つで、業種に応じて課される税金です。

税率は業種によって異なり、課税対象にならない業種もあります。また、1年間の事業所得が290万円以下の場合は不要です。

納付は8月と11月の年2回で、納付先は都道府県です。なお、個人事業税は、経費に計上することができます。

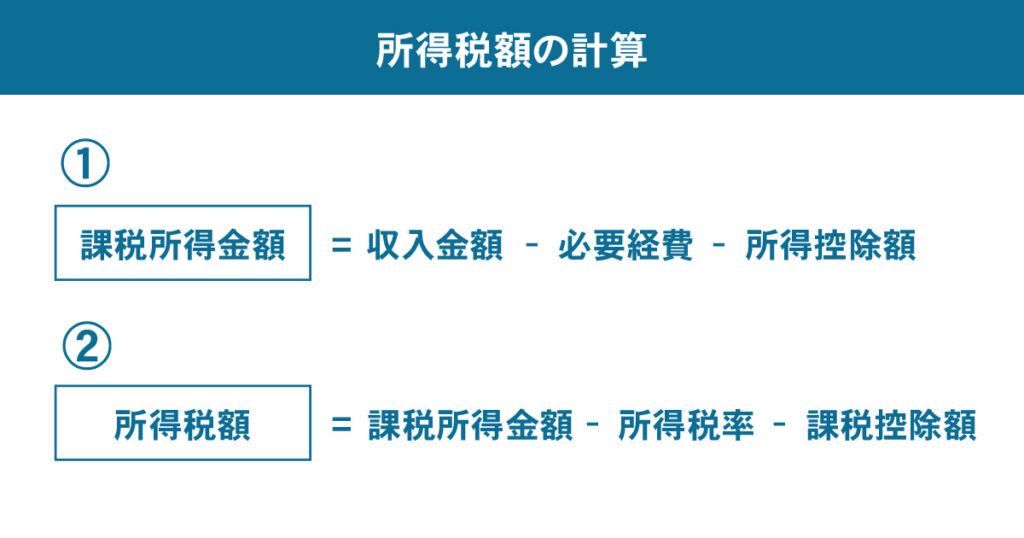

2.所得税額の計算

住民税と個人事業税は、確定申告の情報を基に都道府県や市町村が金額を計算します。

ここでは、その基となる所得税額の計算方法について見てみましょう。次に、所得税額の計算式を示します。

① 課税所得金額=収入金額−必要経費−所得控除額

② 所得税額=課税所得金額×所得税率−課税控除額

①の式では、年間の収入金額から必要経費と各種控除が引かれ、課税対象となる所得金額が決定します。そして②の式に①で求めた課税所得金額を当てはめて所得税率をかけ、課税控除額を引いたものが所得税額となります。

つまり、必要経費と控除の額が多いほど、所得税額は抑えられます。まずは、事業にかかる必要経費や控除を見直してみましょう。

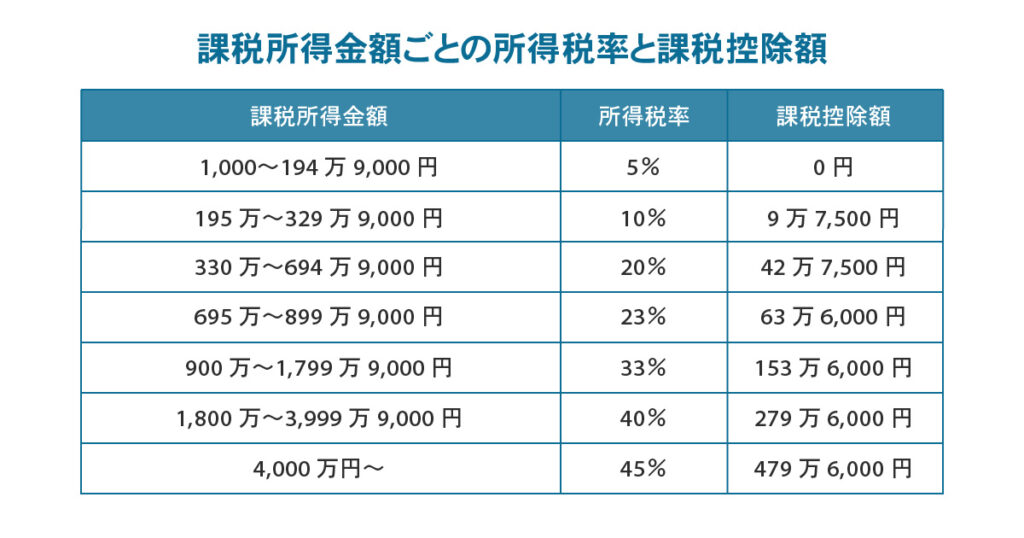

【課税所得金額:所得税率、課税控除額】

1,000〜194万9,000円:5%、0円

195万〜329万9,000円:10%、9万7,500円

330万〜694万9,000円:20%、42万7,500円

695万〜899万9,000円:23%、63万6,000円

900万〜1,799万9,000円:33%、153万6,000円

1,800万〜3,999万9,000円:40%、279万6,000円

4,000万円〜:45%、479万6,000円

〈計算例〉

課税所得金額が600万円の場合

600万円×0.2−42万7,500円=77万2,500円

(参考:国税庁ホームページ:No.2260 所得税の税率)

3.必要経費の見直し

①支出

事業にかかわる支出は、すべて必要経費に計上できます。

仕入れや人件費などは金額が大きいため漏れることはあまりないと思いますが、仕事で使う文房具やタクシー代などの交通費も計上できますので、領収書やレシートを必ずとっておいて、漏れなく計上しましょう。

次に、必要経費に計上できる支出の例を示します。

- 旅費交通費:公共交通機関の料金、タクシー代、出張の宿泊費 など

- 広告宣伝費:チラシやパンフレットなどの制作費、雑誌やテレビなどへの広告費 など

- 消耗品費:事務用品や電球、使用可能期間が1年未満か10万円未満のパソコンなどの備品の購入費 など

- 接待交際費:取引先との飲食代 など

- 水道光熱費:事務所や店舗の水道・電気・ガスの料金 など

- 通信費:事業用の固定電話や携帯電話の料金、郵便切手代、インターネット料金 など

- 地代家賃:事務所や店舗、駐車場の賃料 など

- 給料賃金:従業員への給与 など

- 福利厚生費:従業員の通勤手当、社内旅行の費用 など

②税金

事業にかかわる税金は、経費として計上できます。そのような税金を租税公課といい、個人事業税、消費税が該当します。

また、事業内容によっては、固定資産税、自動車税、登録免許税、印紙税なども計上可能です。

③自宅を事務所として使用している場合

家賃や水道光熱費、固定電話・携帯電話・インターネットの通信費、固定資産税なども、仕事で使用している面積によって「按分」して、経費に計上することができます。

例えば家賃の場合、広さ50㎡、家賃15万円のマンションで、20㎡を仕事で使用していれば、40%を仕事で使用していることになるため、6万円を経費として計上できることになります。

4.控除の見直し

控除の額が大きくなるほど、課税対象となる所得金額が小さくなるため、経費と同様にきちんと見直し、漏れなく計上しましょう。

控除には、所得控除と税額控除の2種類があります。

①所得控除

先述の①の計算式で算出された課税所得金額から、金額に応じて一定額を差し引きます。代表的な所得控除を次に示します。

- 社会保険料控除:健康保険、国民年金、国民年金基金、介護保険、労働保険など保険料

- 生命保険料控除:生命保険、介護医療保険、個人年金などの保険料

- 地震保険料控除:損害保険などで支払った地震保険料

- 小規模企業共済等掛金控除:小規模企業共済(個人事業主を対象とした退職金のような制度)や個人型確定拠出年金(iDeCo)に支払った掛金

- 寄附金控除:ふるさと納税など、選んだ自治体への寄付の金額

②税額控除

先述の②の計算式で算出された所得税額から一定額を差し引きます。代表的な税額控除を次に示します。

- 配当控除:株式投資などによる配当所得がある場合

- (特定増改築等)住宅借入金等特別控除:住宅の新築、取得、増改築を行った場合

- 住宅耐震改修特別控除:住宅の耐震改修を行った場合

- 政党等寄附金特別控除:政党あるいは政治資金団体に寄付した場合

- 外国税額控除:日本以外の国でも所得税を納めている場合

- 試験研究を行った場合の所得税額の特別控除:青色申告書を提出する個人が試験研究を行った場合

5.青色確定申告

確定申告には白色と青色の2種類があります。

青色で確定申告を行った場合、条件を満たせば、最大65万円の青色申告特別控除を受けられます。課税所得金額から65万円を差し引くことができますので、税金対策として大きな効果を発揮します。

青色は白色と比較して、作業が煩雑で手間がかかりますが、節税効果はとても大きいと言えます。

6.まとめ

支出や控除を見直して計上することは、とても大変です。しかし、小さなことでも、できることから日々コツコツと記録し作業することで、大きな節税につながります。

編集者・ライター

フリーの編集者。書籍や情報誌などのデザインを携わる。主に看護・介護業界の情報誌の編集に携わり、グルメ・カルチャー・スポーツのジャンルの編集の経験あり。