企業では一般的に、社員の給与以外に役員報酬が発生します。人件費という意味では同じですが、支払いには事前手続きが必要だったり、税金が絡んできたりするなど、取り扱いやルールが社員の給与と異なります。

そのため、きちんとルールを把握し、会社の利益とのバランスをとって金額を設定する必要があります。

今回は、役員報酬の決め方や平均相場、変更手続きや税金について解説します。

1.役員報酬とは

①概要

役員報酬とは、文字どおり、企業の役員に支払う報酬のことです。役員とは、法律上、次のものが該当します。

|

取締役 |

株式会社には設定することが義務づけられている。 業務執行に関する意思決定を行う。 |

|

執行役 |

大規模企業に存在する役職で、取締役の中で業務を実際に遂行する。 |

|

会計参与 |

取締役と共同して計算書類を作成する。 公認会計士・監査法人・税理士・税理士法人のみが就任できる。 |

|

監査役 |

取締役や会計参与の職務内容などを監視して調べる役割を担う。 |

このように、役員とは企業内で重要な役割を任される存在です。

役員報酬は社員の給与と性質は似ていますが、会計上での取り扱いは異なります。社員の給与は全額を損金(費用)として計上することができる一方、役員報酬は基本的に定時株主総会の決議、取締役会の決議、税務署への申請という手順を踏まなければ計上することができません。

その理由としては、例えば多く利益が出た場合、その分、法人税などを多く支払わなければなりません。そこで役員報酬を増額し損金に計上をすると法人税などを抑えられ、税金を不正に操作できできるからです。

そのため、役員報酬には厳格なルールが定められています。

②役員報酬の金額を定めるタイミング

役員報酬を全額損金として計上するためには、企業を設立してから3カ月以内に適切な手続きを行い、役員報酬を決めておく必要があります。これを行っていない場合は規約違反となり、役員報酬は損金として認められません。

それ以降は、事業年度の3カ月以内であれば、1回のみ変更することが可能です。金額を変更したい場合は、この期間に行いましょう。

③役員報酬を損金に計上する支払い方法

〈定期同額給与〉

毎月決まった金額を支払う方法です。社員と同じように毎日社内で職務を行っている役員には、定期同額給与で役員報酬を支払うとよいでしょう。

事業年度開始の日から3カ月以内に定時株主総会を開き、金額を決定する必要があります。税務署への届け出は不要ですが、定時株主総会議事録の作成・保存が必要です。

〈事前確定届出給与〉

ボーナスのように、役員報酬を期日にまとめて支払う方法です。非常勤役員の場合は、事前確定届出給与で支払うとよいでしょう。

年に数回報酬を支払うことや賞与だけを支払うことは定期同額給与に当てはまりません。事前に税務署に届け、利益調整のための支払いでないこと示しておけば損金として計上することができます。

〈利益連動給与〉

利益連動給与は、利益に応じて役員報酬を支払う方法です。2017年度の税法改正により、業績連動給与に変更されました。

利益連動給与(業績連動給与)は、同族会社では認められていない上、厳しい算定要件を満たさなければなりません。そのため、導入するにはハードルが高いと言えます。

2.役員報酬の平均額

国税庁が行った標本調査によると、2019年における民間企業役員の資本金別の役員報酬の平均は、次のとおりです。

|

2,000万円未満 |

582万円 |

|

2,000万円以上 |

832万円 |

|

5,000万円以上 |

1,087万円 |

|

1億円以上 |

1,279万円 |

|

10億円以上 |

1,599万円 |

3.役員報酬金額の決め方

役員報酬の金額を決めるには、さまざまな点から見てバランスを取ることが大切です。

①税金や社会保険とのバランス

役員報酬は会社の利益から出ています。そのため、役員報酬の金額が増えればその分利益は減り、会社の税金や社会保険料は減ります。「節税になってよいのでは?」と思うかもしれませんが、それでは役員の方の収入が増え、負担する税金が高くなってしまいます。

役員報酬は、役員も企業も支出を抑えられるよう金額を決める必要があります。

②同業他社とのバランス

同業他社の役員報酬の金額とあまりにかけ離れないよう注意しましょう。低すぎると役員のやる気を失わせる可能性があります。また、高すぎると税務署から損金算入を否認される恐れがあります。

損金算入を否認された場合、否認された分に法人税がかかるだけでなく、支給された役員報酬に所得税がかかるため、二重に税金を支払わなければなりません。

③会社の損益とのバランス

役員報酬の金額は、前年度の経営状況や今後の予測を基に、慎重に決定する必要があります。役員報酬が企業の経営状況を逼迫させないよう注意しましょう。

④社員の給与とのバランス

社員の給与と役員報酬の金額の乖離があまりにも大きいと、社員の不満につながりやすくなります。できる限り社員の給与との差を抑え、職責の重さを考慮しつつ社員の納得が得られる金額を設定しましょう。

一般的には、社員の給与との差が20倍を超えると不満につながりやすくなると言われています。

4.途中で金額を変更する時の注意点・条件

①途中で金額を変更する時の注意点

先述したように、事業年度の途中で役員報酬の金額の変更は、事業年度3カ月以内のみ可能です。もし4カ月以降に変更を行う場合は、次の点に注意が必要です。

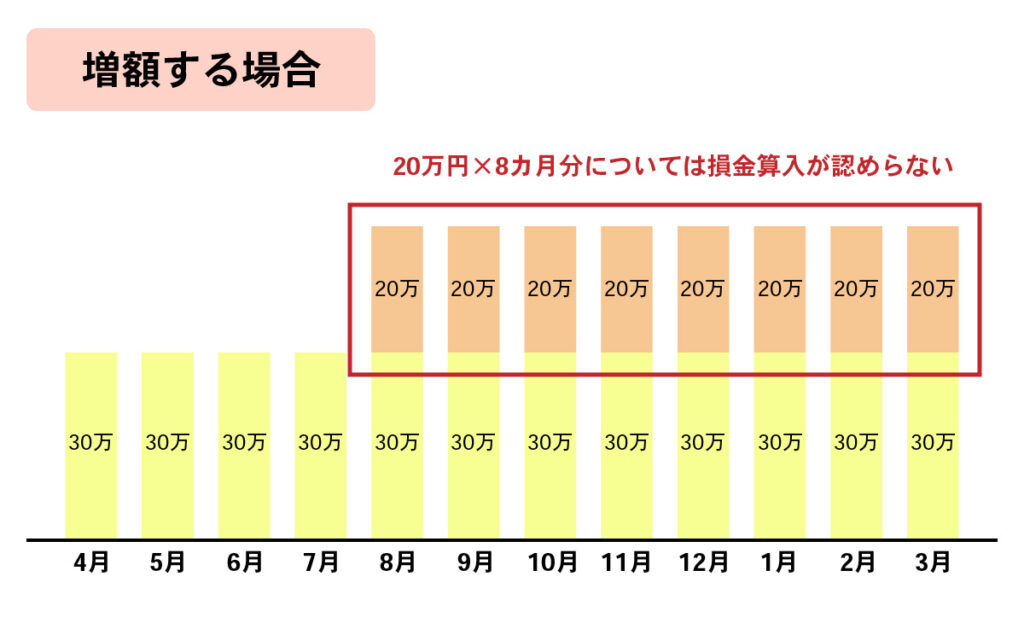

〈増額する場合〉

例えば、役員報酬の金額を1カ月30万円と決めたとします。4月から30万円ずつ支払い、8月に50万円に増額した場合、差額の20万円×8カ月分については損金算入が認められません。その場合、否認された分に法人税、支給された役員報酬に所得税がかかります。

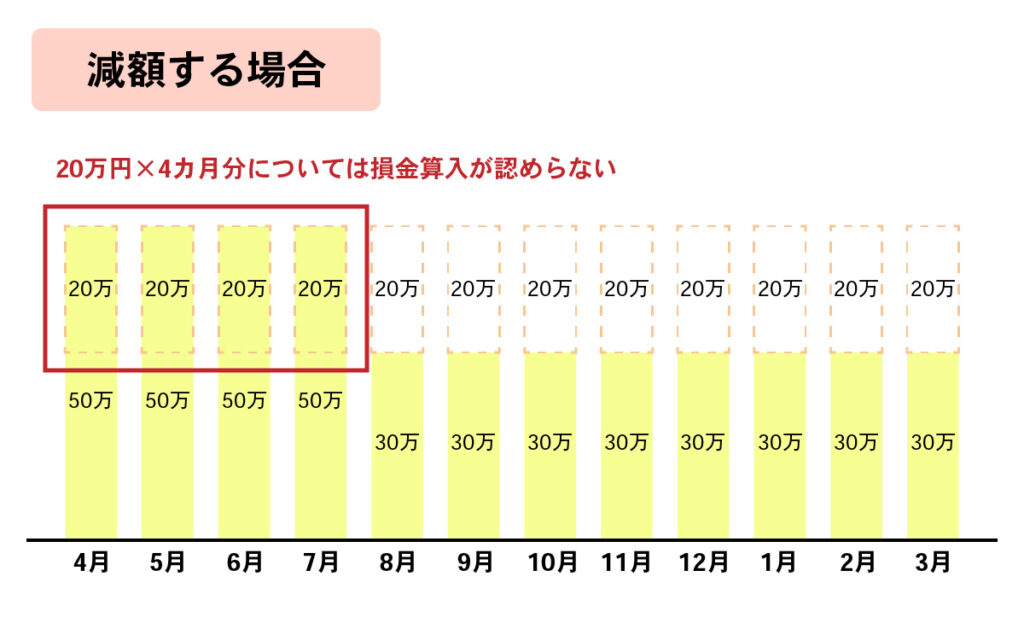

〈減額する場合〉

例えば、役員報酬の金額を1カ月50万円と決めたとします。4月から50万円ずつ支払い、8月に30万円に減額した場合、差額の20万円×4カ月分については損金算入が認められません。こちらも増額時と同様、否認された分に法人税、支給された役員報酬に所得税がかかります。

②例外で認められる条件

ただし、例外で認められるケースがあります。そのためには、次のような条件を満たす必要があります。

〈増額する場合〉

・新しく役員になった

社員が新しく役員になったという場合は、役員報酬が全体的に増額となっても損金として認められます。ただし、役員報酬として認められるのは新しく就任した役員の分のみであり、仕事内容が伴わない場合には認められません。

・昇進して役職が上がった

昇進に伴い増額した分は、損金算入として認められます。こちらも、報酬を変更できるのは役職の上がった役員の分のみで、肩書きだけの変更は認められません。

〈減額する場合〉

・会社の業績が悪化した

国税庁は、業績悪化改定事由として、次のように定めています。

①株主との関係上、業績や財務状況の悪化についての役員としての経営上の責任から役員給与の額を減額せざるを得ない場合

出典:国税庁ホームページ:役員給与に関するQ&A

②取引銀行との間で行われる借入金返済のリスケジュールの協議において、役員給与の額を減額せざるを得ない場合

③業績や財務状況又は資金繰りが悪化したため、取引先等の利害関係者からの信用を維持・確保する必要性から、経営状況の改善を図るための計画が策定され、これに役員給与の額の減額が盛り込まれた場合

・役員ではなくなった、役職が下がった

役員ではなくなった、役職が下がった場合は減額が認められます。ただし、役員本人の病気やけが、年度途中の組織の再編成など予定外の事情により変更せざる得ない場合のみ認められます。

5.まとめ

役員報酬の金額は、企業や役員の支出などさまざまな点を考慮してバランスをとり検討すべきです。また、年度の途中で増額・減額することは容易ではないため、この先の企業利益の予測も踏まえ、慎重に決定する必要があります。

編集者・ライター

フリーの編集者。書籍や情報誌などのデザインを携わる。主に看護・介護業界の情報誌の編集に携わり、グルメ・カルチャー・スポーツのジャンルの編集の経験あり。